Блог им. enotcapital |Новый выпуск ОФЗ с высоким купоном появился на вторичке (26246)

- 23 мая 2024, 15:38

- |

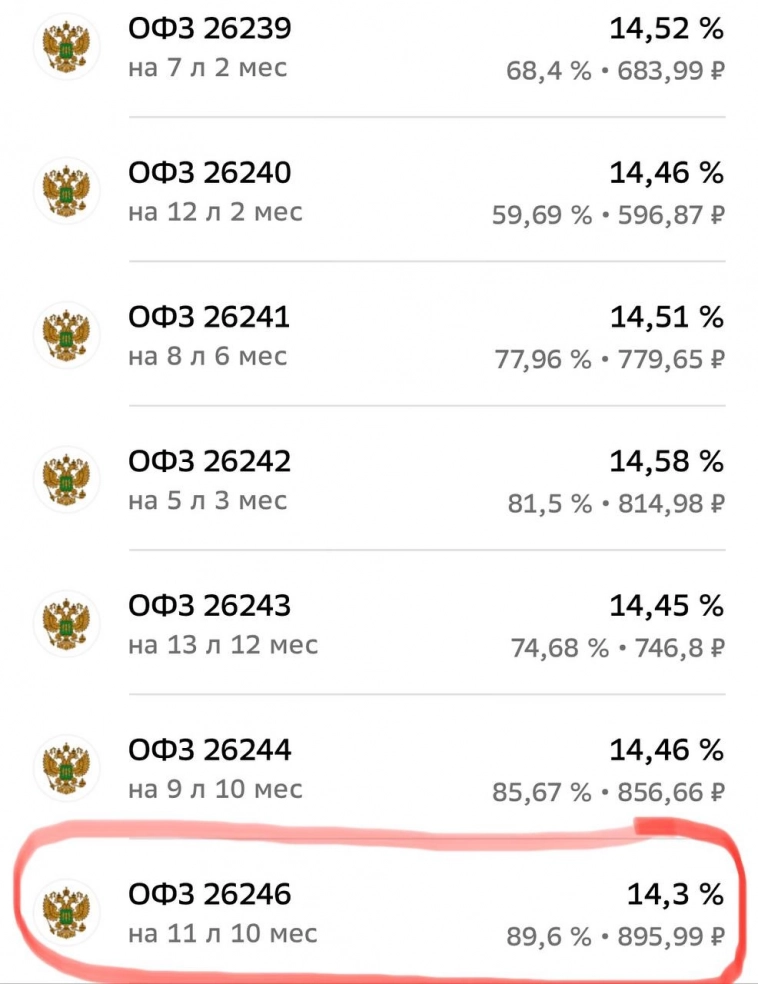

Вот и появились на вторичке новые длинные облигации Минфина с постоянным (фиксированным) купоном ОФЗ 26246 на 11 л 10 м с высокой доходностью купона = 12% от номинала, но т.к. сейчас они торгуются ниже него, то купонная доходность составляет 13,3%, чистыми же это будет 11,6%. На первичке размещались вчера они также с дохой к погашению в 14,3%. Старые же длинные выпуски сегодня еще просели в цене, вчера также снижались, доха к погашению 14,5%! Тела облиг продолжают снижаться, а инвесторы в длинные ОФЗ продолжают нести убытки, моя логика что откупать их было рано — продолжает оставаться верной. Инфляция в стране растет, экономика перегрета (спрос на товары и услуги превышает предложение), замедления кредитования пока не произошло (высоких ключ не смог охладить пока), по ключевой ставке рассматривают вариант повышения.

Но рост доходностей в безрисковых инструментах предполагает все большую конкуренцию рынку акций, которым (акциям) после окончания летнего дивсезона расти будет все труднее (тем более при высокой ключевой ставке и высоких доходностей в менее рисковых инструментах, но это при отсутствии гиперинфляции конечно, в этом случае лучше находиться в акциях).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 44 )

Блог им. enotcapital |Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

- 13 апреля 2024, 17:41

- |

Про акции

Рост денежной массы в России (в 2023г. динамика роста денежной массы М2 доходила до 25,9% (в феврале-марте)) в итоге не мог не сказаться на российском фондовом рынке, который растет уже 547 дней без коррекции больше чем на 10% (рекорд был 651 день подряд такого роста). Просадка не доходит даже до 10% по индексу, все коррекции выкупаются и скорее всего эта динамика продолжится, до летнего дивсезона по крайней мере. Летом, на дивгэпах, рост индекса может быть ограничен, в августе-сентябре, после окончания дивсезона, не исключаю запиливание индексом боковика, но на динамику конечно будет влиять множество факторов.

Не смотря на уже довольно продолжительный рост индекса — российский рынок продолжает оставаться дешев, относительно своих среднеисторических значений (см. картинку сверху). Сейчас мы находимся ниже среднего значения в 6.2 P/E (используется как один из индикаторов оценки). Так, н-р, по мультипликатору p/e не дорого из голубых фишек (вход. в индекс) сейчас в моменте оценены Сбер, СНГ, Роснефть, Совкомфлот…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс